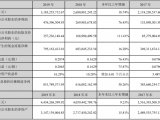

公司2010年实现营业收入3.56亿元,同比增长34.95%,归属母公司净利润0.69亿元,折合EPS0.56元,同比增长19%。略低于之前预期的0.59元。主要是销售费用与管理费用的上升对公司短期利润造成了影响。

战略性扩张为公司长期持续增长夯实基础。公司2010年在业务、人员上扩张较快,增加的实验室和人力资源等投入需要市场拓展、培训等方面配合,实现收益有一定滞后性。未来公司仍将不断拓展新领域,介入高端检测市场,随着新的检测项目的增加,实验室的研发投入和检测设备投入将是一个持续的过程,当产品线较为成熟时,毛利率将伴随公司的业绩扩张而有所提高。

相较于追求短期利润,我们更看重公司长期稳定的发展与回报

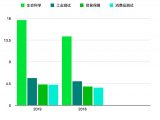

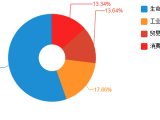

未来医疗领域有望成为新的盈利主力。公司2010年生命科学检测的营业收入为7,876.23万元,较09年增长75.13%,占公司整体营业收入的22.14%,较09年上升了5.08%。生命科学业绩的大幅上升主要得益于政府管控政策趋于严格及市场趋于放开。我们预计未来两年生命科学板块将成为公司新的盈利增长点,主要来源于医疗,去年公司投资CRO项目向医疗领域中迈出了第一步,预计公司未来仍有望在医疗领域拓展新分支,随着政府对生命科学领域的管控要求的愈加严格,公司在医疗检测领域将面临更多机会。

皮革奶、双汇瘦肉精等事件再次挑战政府公信力,第三方检测将迎来春天

长期来看,近期事件将推动政府在食品安全立法上的进一步完善,对行业构成利好。从民众需求上讲,政府不能既是裁判员又是运动员,市场开放大势所趋。从政府意愿上来讲也愿意将公信力这个包袱向第三方转移。短期来看,曾经的三聚氰胺事件使公司奶制品检测业务出现较大幅度增长,此次双汇事件或将引起资源性市场生产企业及下游企业警惕,间接带动公司业务量提升。

下调公司业绩预测,预计2011、2012EPS为0.80和1.03元。考虑到去年公司扩张速度较快,业绩释放具有滞后性。因此只考虑公司主营业务的自然增长,我们预计2011、2012EPS为0.80和1.03元。建议逢低增持。