中短期来看,传统旺季和行业复苏推动聚光科技四季度进入高速增长期。

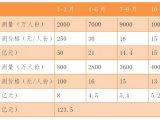

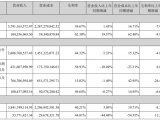

①受下游行业的计划投资影响,四季度是公司的传统旺季,单季营业收入/净利润占比约为全年的40%和50%。从公司季节性来看,一般一二季度最淡,三季度开始进入旺季,收入处于全年平均水平,四季度最旺。三季度公司实现营业收入2.2亿元,同比增长34.4%,高于上半年的23.3%。实现归属上市公司股东的净利润4542.8万元,同比增长13.7%,略低于上半年的24.9%。②环保行业发展受政策驱动影响明显,今年为“十二五”开局之年,项目基本处于规划阶段,因此整个环境监测行业增长相对缓慢。随着政策逐渐明晰,四季度环境监测设备采购招标活动开始逐渐活跃起来。大气、重金属监测等领域都有望成为未来增长的亮点。

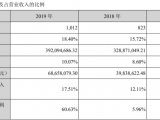

长期来看,新产品开发和横向扩张仍是公司增长的主要动力。上半年安全监测系统收入增长较快为43.9%,同时毛利率提升2个百分点;同时,公司通过收购吉天成功进入壁垒较高的实验室产品领域。实验室领域是公司未来发展的重点,无论是自身产品的开发推广还是横向并购都值得期待。

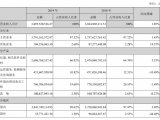

毛利率稳定、管理效率提升、技术水平强化,公司核心竞争进一步加强。①在今年市场不是很景气的情况下,公司毛利率前三季度同比基本持平(为53.6%,略降1.4个百分点)。毛利率稳定维持较高水平说明公司产品仍具有较强竞争力。②前三季度期间费用率同比降低4.4个百分点,公司管理效率稳步提升。③技术实力进一步加强:新增ZL17项,新增计算机软件著作权11项。

营业外收入存在一定不确定性,其同比大幅减少是今年前三季度净利润增速远低于收入增速(较往年而言)的主因。近年,公司年度营业外收入均维持在4千万左右的水平,今年由于增值税即征即退政策细则未明晰,致使公司尚未收到增值税退税,营业外收入同比减少44%,成为公司前三季度净利润增速低于收入增速的主因。

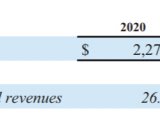

给予“推荐”投资评级。考虑并购吉天,我们预测11-13年公司EPS为0.51/0.71/0.96元。考虑到公司为环境监测领域龙头,同时多个业务处于高速成长期,以及外延扩张的可能性,我们给予公司12年25倍PE,合理估值区间为17.8元。