历史是未来最好的见证者。

2016年,医趋势开始统计全球医疗器械企业TOP 10榜单,至今过去7年,期间经历了全球政治经济变革、技术升级、数字化赋能,甚至AI的参与。

综合来看,能够撼动行业格局的要素不多,新冠疫情、大额并购几乎是过去7年影响排名的最大变量,比如

2016年,雅培58亿美金收购POCT霸主Alere,成就了日后新冠快速检测的传奇;

2021年,西门子医疗以164亿美金收购瓦里安,一跃为GPS榜首。

这也从侧面印证了高端医疗器械行业的壁垒之深,后来者“攻擂”难度高企。

细分来看,高值耗材一定是行业的“核心资产”,领跑心血管、骨科等领域的美敦力稳居行业TOP 1近10年,“霸主”地位无人可以撼动。

雅培凭借IVD领域的深耕布局,7年时间步步为营,从末位直逼榜首,2022年营收已突破300亿美元大关。

深耕心血管和骨科赛道的波士顿科学、史赛克年营收稳步增长,逐年积累的体量优势也令后来者难以企及...

历史和往事一样都会随风而去,新的一年行业巨头会有什么精彩?收拾心情,一起来看全球医疗器械TOP 10企业2022年最新表现。

*按实时汇率换算:1瑞士法郎=1.102美元;1欧元=1.0833美元。以财报发布为基准。

*美敦力2022财年区间为2021年4月25日到2022年4月29日。

*碧迪医疗、西门子医疗2022财年区间为2021年10月1日到2022年9月30日。

*飞利浦的医疗营收仅考虑Diagnosis&Treatment和Connected Care两个部分数据。

*研发费用均指公司/集团总研发费用支出。各企业统计口径不一,数据仅供参考。

2022年,大健康行业基本回归常态化,各企业新冠相关营收占比大幅下降。

整体来看:

总业绩:美敦力依靠下半财年营收逆袭,继续蝉联行业榜首,但松动危机已现,与“逆袭而出”的雅培差距仅4亿美元。

研发占比:强生集团(15.4%)、飞利浦集团(11.8%)、罗氏诊断(11%),位列前三。

细分来看:

美敦力2022财年除了新兴市场同比+14%外,其余地区都是个位数增长;中国市场上,美敦力预计到2024财年结束将有约80%来自带量采购,这对其如何用创新产品赢得高增长带来一定挑战。

雅培Q4受到美国以外全球新冠检测相关销售额同比下降的负面影响,诊断和医疗设备业务增长有所放缓,但仍然高出强生医疗超38亿美元,稳居第二。

强生医疗2022年除美国增长5.4%外,其余地区下滑2.3%;研发投入费用146亿美元,保持全榜第一。2022年底,强生以166亿美元收购医疗技术公司Abiomed,彰显了重回心血管赛道头部的野心。

西门子医疗所有业务双位增长;凭借2022上半财年欧洲、美国等发达市场对于新冠抗原快速检测高需求,全年诊断业务保持11.9%增长。影像业务营收在GPS中稳居前列。

碧迪受到海外新冠检测红利已见顶影响,其诊断系统业务营收同比-20%,集团营收同比-1.36%,排名第5。

史赛克继续保持稳定增长,排名再次上升2位,至第6。

GE医疗发布了独立之后的首份年度财报,上市首月就火速推动业务并购。揭开其细分领域营收的“神秘面纱”可见:影像是其占比过半(54%)的第一大业务,2022年营收近百亿美元。

罗氏诊断由于新冠检测业务的大跳水,导致排名下滑2位至第八。罗氏诊断预计,2023年 COVID-19 产品的销售额约急剧下降 50 亿瑞士法郎(55 亿美元),导致明年只能维持较低个位数增长。

飞利浦继续受到供应链挑战、呼吸机召回等事件影响,2022财年营收仍然下滑,预计到2025年将裁员超万人;召回影响或将在今年开始改善。

波士顿科学整体营收126.8亿美元,同比+6.7%。保持在第10名。10年以来花费180亿美元的并购战略使波科保持优势领域地位以及快速进入其他增长市场。

美敦力(Medtronic)

2022年营业收入(百万美元):31686

同比:+5.2%

研发费用:2746(占总营收 8.7%)

*美敦力2022财年区间为2021年4月25日到2022年4月29日。

2022财年,美敦力总营收316.86亿美元,同比+5.2%,比2021财年增速上升1%。回归常态,美敦力成功守擂医疗器械“榜首”位置。

关键业务表现:

心血管业务占比36%,较上年不变,是美敦力的第一大业务,2022年营收114亿美元,同比+6%。

主要得益于结构性心脏病和主动脉业务增长8%带动。

手术外科占比29%,营收91亿美元,同比+5%。

与2021财年截然不同,与新冠相关的呼吸、胃肠道和肾脏业务下滑7%,而创新外科业务上涨11%回归常态。

神经科学占比28%,营收87.8亿美元,同比+7%,是美敦力增速最快的业务。

旗下各细分业务均上涨,其中专业治疗增长最高达12%,也成为其集团所有细分业务的最高增长。

颅脊业务的部分增长被中国带量采购后营收减少所抵消。

糖尿病业务占比7%,营收23亿美元,同比-3%,是唯一下滑的业务。

仍然面临FDA警告信影响,即MiniMed 600系列胰岛素泵的召回。

在其2022财年内,正受到全球供应链问题对市场产生不利影响;此外,疫情也对其新兴市场业务产生一定影响。

区域方面:

美国市场占比51%,营收约161.35亿美元,同比+4%;除糖尿病业务下滑17%,三大业务均在增长6%左右。

美国以外成熟市场占比32%,营收约101.26亿美元,同比+3%;所有业务均个位数增长。

新兴市场占比17%,营收约54.26亿美元,同比+14%;所有业务均呈现高增长,其中糖尿病+26%,神经科学+21%。

Q4财季由于新冠疫情,占新兴市场营收43%的中国营收下滑10%。

2023发展趋势:

美敦力正在努力利用规模,实施新的重点资本分配和投资组合管理流程。

并购分拆方面,

专注于“聪明”的并购是美敦力聚焦高增长的战略举措之一,自2021财年以来,已达成9项总金额超过33亿美元的交易并购。

2022财年并购包括:

2022年1月,以9.25亿美元的价格收购Affera,包括与某些技术和监管里程碑相关的高达2.5亿美元的或有代价,加码心脏消融。

4月,与Acutus Medical达成了左心通路设备的协议,美敦力为Acutus的整个左心通道组合提供5000万美元(折合人民币3.4亿)的预付现金以及其他里程碑费用。

5月,收购了Intersect ENT。该交易总价约为12亿美元,以每股28.25美元的价格收购Intersect ENT所有流通股,加码耳鼻喉技术。

这些并购将使美敦力进一步布局高增长市场。

于此同时,美敦力也在剥离非高增长业务。2022财年宣布剥离三项业务,共占集团约8%。

2022年5月,宣布肾脏护理解决方案产品组合(肾脏通路,急性疗法和慢性疗法)和产品线剥离与DaVita成立合资企业;

10月,将分拆手术外科业务旗下患者监护和呼吸干预业务,转变为一家新公司(“NewCo”)。

2023年JPM大会上,CEO Martha表示,2023财年不再计划资产剥离,但投资组合审查仍在进行中。

中国市场上,美敦力预计在2023财年结束时,其中国市场业务将有一半以上来自于带量采购,到2024财年结束将有约80%来自带量采购。这既提供了长期的营收基础,也对其如何用创新产品赢得高增长带来一定挑战。

雅培医疗 (Abbott Laboratories)

2022年营业收入(百万美元):31271

同比:+4.2%

集团研发费用:2888(占集团总营收6.6%)

2022财年,雅培医械两大板块:诊断业务和医疗设备业务增长有所放缓,共营收312.71亿美元,同比+4%。主要是Q4受到(美国以外)全球新冠检测相关销售额同比下降的负面影响。

关键业务表现:

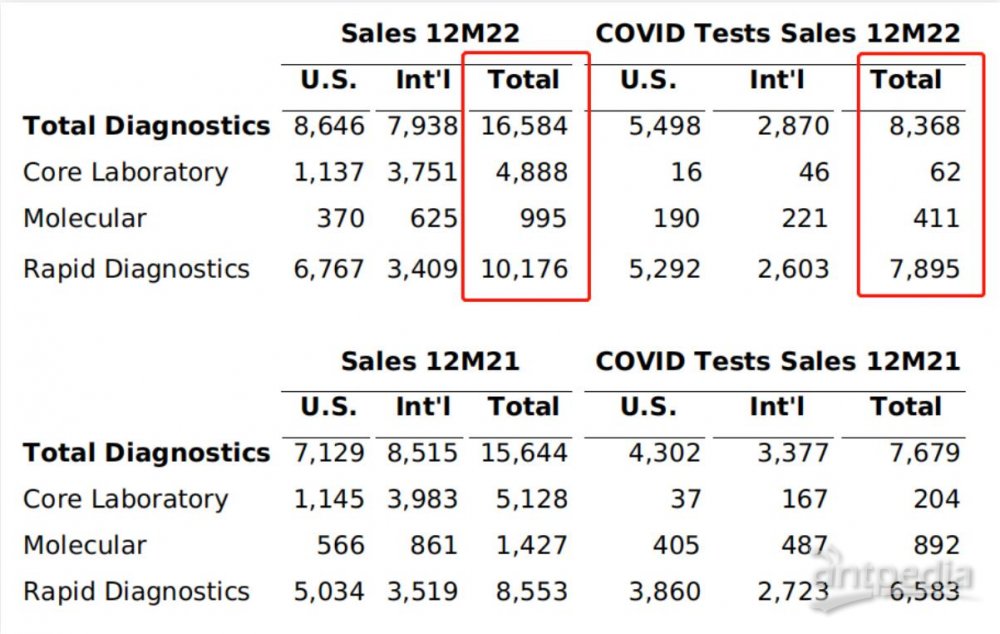

诊断仍是雅培第一大业务,2022全年营收占集团总营收38%,达165.84亿美元,同比+6%。

从细分业务上看,增长主要由快速诊断+19%的高增长所驱动,其他细分业务均呈下滑趋势。

从区域上看,主要由美国市场高达+21.3%驱动,国际市场营收下滑(-6.8%)。

一直以来,雅培诊断业务是新冠疫情中的大赢家。

2022年,雅培新冠检测相关销售额为83.68亿美元(在诊断营收中占比51%);

2021年为76.79亿美元。

不过,在2022年Q4雅培诊断业务33.05亿美元的营收中,新冠检测相关销售额仅为10.69亿美元(其中快速检测含抗原检测营收为10.2亿美元),新冠检测整体远低于而2021年Q4的23.19亿美元,下滑高达26.1%。摩根大通分析师预测将继续加速下滑。

* 2021年新冠相关占诊断业务49%;2022年新冠相关占诊断业务50%

但是,雅培集团CEO Robert Ford表示,2022年新冠检测试剂盒销量实际上比2021年还多。因此,虽然预计新冠检测的销量将“大幅”下降,但在现阶段仍将是雅培诊断业务的重要组成部分,尤其是抗原检测。

医疗设备是雅培的第二大业务,2022年全年营收占集团总营收的34%,达146.87亿美元,同比+2.2%。

大致可分为心血管(节律管理、电生理、心衰、心血管、结构性心脏病)、神经调节、糖尿病护理三大领域。

心血管领域:

结构性心脏病业务营收+6.3%,心衰业务营收+3.5%,电生理业务+1.1%,引领增长。

2022年4月,雅培的Aveir VR起搏器获批在美国上市,成为继美敦力Micra系列之后,全球第二款获批上市的无导线起搏器,也是全球唯一一款可回收的无线起搏器;争夺美敦力此前的独占市场。

节律管理业务营收下滑(-3.6%),血管业务下滑(-6.4%)。

2023年1月,美国FDA批准其微创Navitor™经导管主动脉瓣植入(TAVI)系统,用于手术风险高的严重主动脉狭窄患者。

神经调节领域:业务营收同比-1.4%。

2022年12月,其Eterna™脊髓刺激系统获得FDA批准,这是目前用于治疗慢性疼痛的最小可植入、可充电系统。

糖尿病领域:是雅培最大、增长最快的医疗器械细分领域。2022年营收47.56亿美元。其中大部分营收来自雅培Freestyle Libre连续血糖监测仪。

2022年全年Freestyle Libre销量增长了21%以上,其中美国市场销量增长42%,国际市场销量增长15%左右。

区域方面:

美国市场营收152亿美元,占比48.6%,同比+16%。

国际市场营收160.6亿美元,占比51.4%,同比-5.5%。

主要由于中国新冠影响以及电生理和糖尿病护理的供应限制,对销售产生了负面影响。

2023发展趋势:

雅培表示,运营环境仍然充满挑战。但会越来越好。Robert Ford表示,无论是在宏观经济方面,还是在大健康领域都有改善的迹象。2023年,雅培有信心看到20%的增长。

在糖尿病领域,将CGM扩展到更多只使用基础胰岛素的患者,是增长的“重大机会”。预计将从美国开始,此后在世界范围内展开。

美国约有400万2型糖尿病患者服用基础胰岛素,其中约三分之一的患者由医疗保险覆盖。

雅培还将对葡萄糖和酮联合传感器进行试验,并为今年在欧洲推出新的消费者可穿戴设备产品线Lingo平台做准备。

雅培预计2023年新冠检测营收约为20亿美元。不考虑新冠检测业务的营收,雅培预计,2023年的有机销售增长将达到高个位数7%-8%。

强生医疗 (Johnson & Johnson)

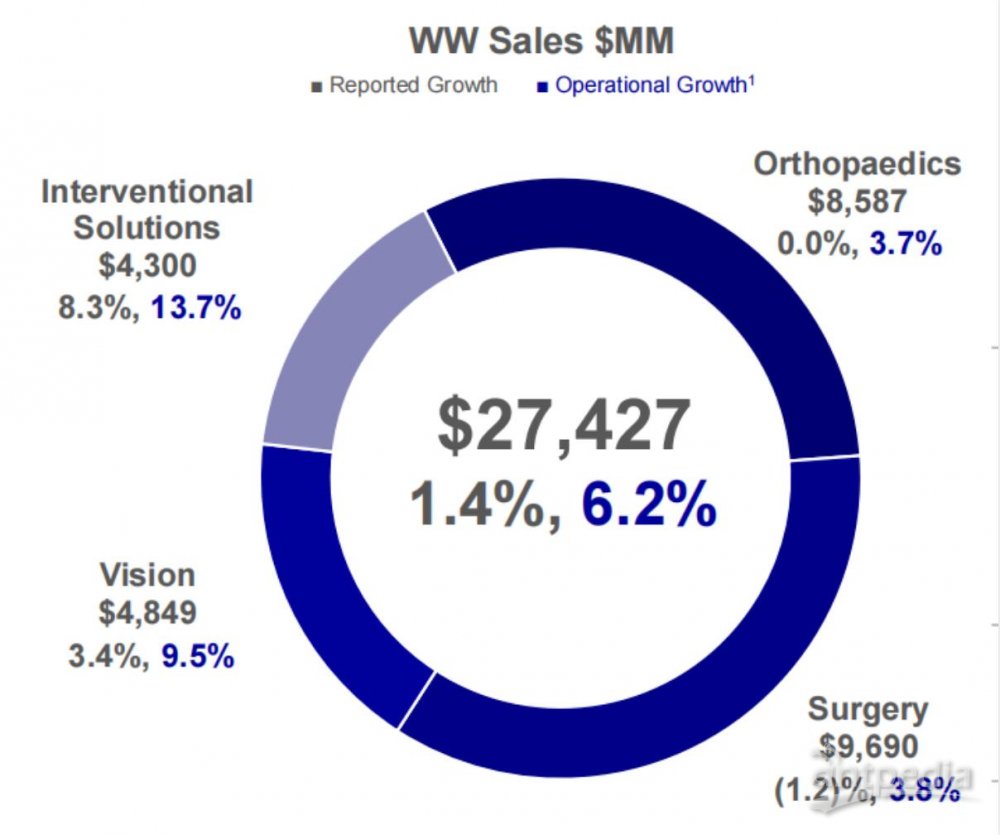

2022年营业收入(百万美元):27427

同比:+1.4%

集团研发费用:14603(占集团总营收15.4%)

2022财年,强生医疗器械营收274亿美元,占比28.9%,同比+1.4%。

关键业务表现:

外科手术业务占比35%,营收96.9亿美元,同比-1.2%,仍是强生器械第一大业务;先进疗法(-1.1%)常规疗法(-1.3%)。

骨科业务占比31%,营收85.87亿美元,同比持平,整体业务受到中国疫情和带量采购影响;

髋关节(+2.3%)、膝关节(+2.6%),髋关节产品ACTIS stem以及2021年推出的机器人辅助骨科手术平台VELYS成为增长驱动力。

创伤(-0.5%)、脊柱/运动及其他(-1.9%)。

眼科业务占比18%,营收48.49亿美元,同比+3.4%;两大细分领域全部增长,隐形眼镜及其他(+3.0%)、眼科手术(+4.6%)。

介入解决方案占比16%,营收43亿美元,同比+8.3%,连续第二年保持强生医械增长最高的板块。主要得益于市场复苏以及电生理业务驱动。

区域方面:

美国市场占比48.8%,营收133.77亿美元,同比+5.4%。

国际市场占比51.2%,营收140.5亿美元,同比-2.3%,受到中国疫情和带量采购影响。

2023发展趋势:

2022年1月上任的强生CEO Joaquin Duato曾表示,对于医疗器械业务将继续专注于包括眼科、骨科和心血管这些高增长细分市场,新产品和战略并购成为增长的重要动力。

而从其战略并购也可看出,强生对于重回心血管赛道头部的野心。

2022年底,强生医疗科技以166亿美元收购了医疗技术公司Abiomed。收购将扩大强生在心血管赛道的布局,尤其是在心力衰竭和康复方面的综合实力。

人事方面,强生医疗科技迎来新研发负责人。

2022年11月,强生宣布Ahmet Tezel博士将接替Peter Shen博士(退休)担任强生医疗科技创新与研发全球负责人,直接汇报给强生医疗科技执行副总裁兼全球董事长Ashley McEvoy。

Ahmet Tezel于2020年加入强生,此前担任强生爱惜康研发负责人。加入强生前,他在爱尔康任职超过7年,历任人工晶体、手术管线研发负责人;在之前他在艾尔建担任研发负责人。

西门子医疗 (Siemens Healthineers)

2022年营业收入(百万美元):23523

同比:+20.65%

研发费用:1934(占总营收8.2%)

*西门子医疗2022财年区间为2021年10月1日-2022年9月30日。按实时汇率:1欧元=1.0833美元。

2022财年,西门子医疗总营收217亿欧元,同比+20.65%。

关键业务表现:

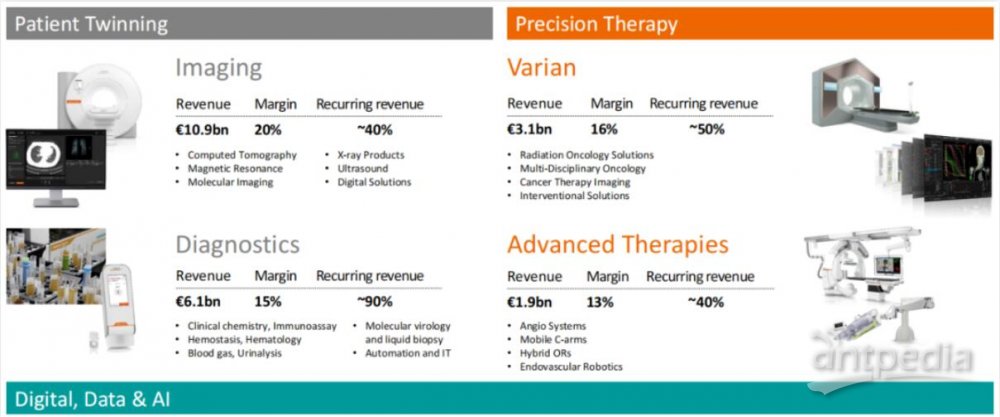

影像业务营收109.81亿欧元,同比+11.8%。在总营收占比54.6%,仍是西门子医疗第一大业务。

MRI、CT业务呈显著增长,其中美洲、EMEA地区增长强劲。

诊断业务营收60.65亿欧元,同比+11.9%,是西门子医疗第二大业务。

主要是新冠抗原检测贡献了近15.5亿美元营收(2022财年在美国、日本获批销售);

剔除新冠抗原检测,诊断业务营收下降1.4%。

临床治疗业务营收19.2亿欧元,同比+11.9%。

EMEA地区、美洲地区营收增长强劲,亚太地区调整后的营收略有下降。

瓦里安业务营收30.75亿欧元(+136.5%)。

该业务在2021年4月15日完成收购(2021财年营收只计入半年);

供应链的延迟拖累了营收增长,美洲地区营收同比略有下降。

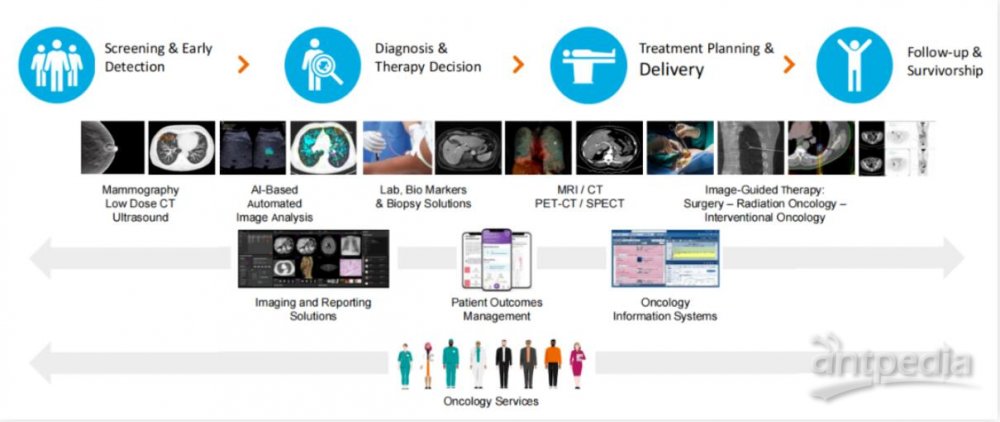

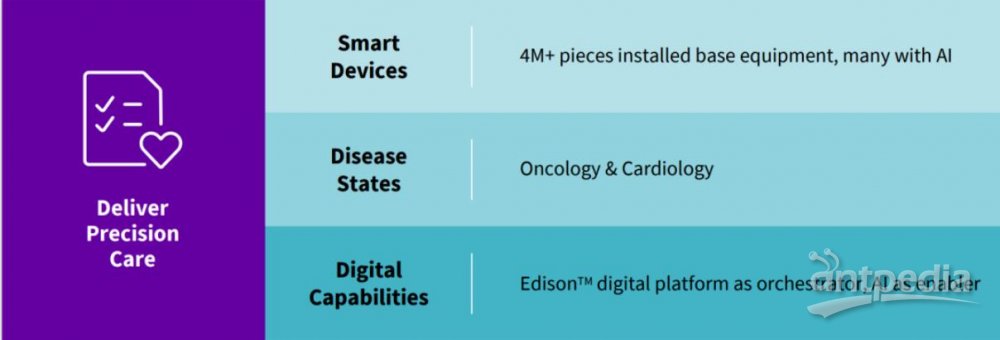

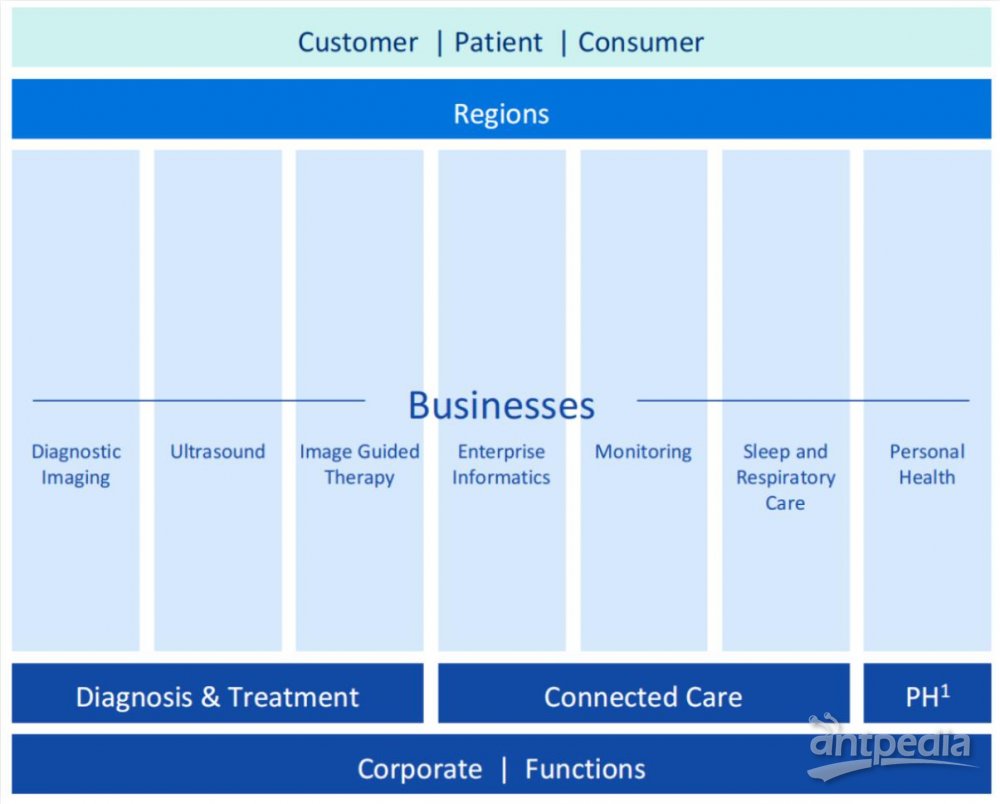

西门子医疗业务矩阵

西门子医疗业务发展战略是将产品管线分为两大矩阵:患者伙伴和精准治疗。所有的产品都建立在数字化、大数据和AI基础上。

区域方面:

欧洲、中东和非洲地区营收70.91亿欧元(+4.7%)。

主要是德国营收下滑17.8%;

美洲地区营收87.89亿欧元(+37.2%),该市场营收也首次大幅超越欧洲、中东和非洲地区。

其中美国营收75.89亿欧元(+37.2%),驱动了整体增长。

亚太地区营收58.34亿欧元(+21.2%)。

其中,中国区营收25.77亿欧元(+9.5%),增长放缓主要由于2022上半年疫情原因。

2023发展趋势:

2022财年,是西门子医疗实施 “New Ambition”战略的第一个财年,实现了设备订单双位数增长。

在营收方面,将通过推进下一级医学创新、提高产能和客户服务能力、扩大增量市场三个方面驱动增长。

收购瓦里安后,2022年11月,推出HyperSight™新一代in-room CBCT:6秒影像诊断、高软组织对比度、降低辐射剂量、更大的视野、正确的HU值、金属伪影还原。向精准放疗进一步演进。

HyperSight™新一代in-room CBCT

在产品管线方面,依托产品矩阵,西门子医疗已形成了肿瘤从诊断到治疗的全流程解决方案。

碧迪(Becton Dickinson)

2022年营业收入(百万美元):18870

同比:-1.36%

研发费用:1256(占总营收 6.7%)

*碧迪2022财年区间为2021年10月1日-2022年9月30日。

2022财年,碧迪医疗总营收188.7亿美元,同比-1.36%,保持第5。

关键业务表现:

医疗部门占比47%,营收88.4亿美元,同比+5.7%;其中

药物输送解决方案营收43亿美元(+5%),尤其受外周插入静脉导管增长推动。

药物管理解决方案营收25.3亿美元(+4.1%),反映了全球配药系统的强劲增长,此外2022财年收购的Parata公司也贡献了营收增长。

制药系统营收20亿美元(+9.5%),强劲增长反映了在高增长的生物药物和疫苗市场上对可预期推出的解决方案的持续高需求。

2022年4月,BD完成了将原医疗部门旗下糖尿病护理业务分拆为一家独立的、上市公司,名为“Embecta”。

生命科学占比29%,相较于2021财年下降3个百分点,营收55.6亿美元,同比-14.8%。

主要受旗下诊断系统业务同比-20%影响;2022财年,该业务与新冠检测相关营收为5.11亿美元,显著低于2021财年。

介入部门占比23%,营收44.6亿美元,同比+5.3%;主要受到新冠疫情的恢复所驱动增长。

外科手术营收14亿美元(+8%),是该业务增速最快的细分领域,一方面收益于新冠疫情后手术量反弹,另一方面受益于2021财年Q4对Tepha(软组织修复产品)的收购,以及2022财年Q1对Tissuemed(手术缝合产品)的收购;此外肿瘤产品销售强劲,主要得益于2022财年收购Venclonse公司(加码射频消融产品);

外周干预同比+2.8%;

泌尿外科和重症监护同比+5.9%。

区域方面:

美国市场占比57%,营收107.2亿美元,同比+3.38%。

国际市场占比43%,营收81.5亿美元,同比-7%。

其中,欧洲市场占比20%,中国市场占比7%。

2023发展趋势:

2022财年,碧迪花费超过20亿美元用于6笔收购;比如收购Parata系统公司,将BD引入快速增长的药房自动化市场;这些投资将创造未来增长浪潮。

此外,2022财年碧迪增量收入提高到约11亿美元,推出了25款新产品,并计划在2025年前推出100多种产品。

在新推出的产品中,碧迪预计四分之一在推出五年后每年产生超过5000万美元的收入,另外20个产品在推出后的五年内可能会产生3000万美元的增量收入。公司研发投入有望在2025年前使其新产品收入翻一番。

未来,碧迪将继续推进创新管道,约60%的新产品开发投资于三个关键重点领域:智能互联护理、新的护理环境、慢病管理。

史赛克 (Stryker)

2022年营业收入(百万美元):18449

同比:+7.8%

研发费用:1454(占总营收7.9%)

2022财年,史赛克营收184.5亿美元,同比+7.8%。排名再次上升,至第6。

关键业务表现:

2022年开始,史赛克首次将财报业务部门更改为两大板块:手术和神经技术业务、骨科和脊椎业务。

手术和神经技术业务营收106.1亿美元(+11.2%),占比57.5%。

其中,医疗器械营收30.31亿美元,增长最高(+16.2%);

其他包括:仪器营收22.79亿美元(+8%);内窥镜营收24.23亿美元(+13.2%);神经血管营收12亿美元(+1.1%);神经颅脊营收13.76亿美元(+9.2%)。

Mako手术机器人的安装量在第四季度创下了历史新高。

骨科和脊柱业务营收78.38亿美元(+3.5%),占比42.5%。

其中,脊柱营收11.46亿美元(-1.8%)是唯一下滑的主营业务;

其他包括:膝关节营收19.97亿美元(+8%);髋关节营收14.13亿美元(+5.3%);创伤和四肢营收28.07亿美元(+5.4%)。

区域方面:

美国地区营收136.38亿美元(+10.7%),

主要由医疗器械业务+20.6%,神经颅脊+14.9%,内窥镜+14.6%驱动。

国际地区营收48.11亿美元(+0.5%),

主要由内窥镜业务+8.2%驱动,同时被脊柱业务-7.7%所抵消。

中国带量采购对其在中国现有的关节产品和脊柱产品的业务营收产生了负面影响。

2023发展趋势:

2022年1月伊始,史赛克以约30.9亿美元收购数字护理平台Vocera Communications,继续加码数字化。

2022年11月14日,史赛克在美国推出了 “OR of the Future(未来手术室)"模型。旨在提供独一无二的互动手术室体验,且允许客户对新的手术室设计和技术进行构思和模块化迭代。

史赛克“未来手术室”

如今的史赛克除了继续位列全球骨科企业TOP5以外,也开启了从手术机器人、未来手术室到创新医疗生态的全新战略布局。

其Mako机器人发展势头良好,2023年史赛克也将围绕Mako手术机器人的未来应用扩展,进行更多布局。预计Mako脊柱应用将在2024年下半年推出,而Mako肩部应用将在2024年底推出。

对于中国市场,史赛克也在加大布局未来手术创新生态的本土合作新模式。包括2022年12月提交注册的首个“国产”4K高端内窥镜解决方案-赛镜,将中国制造升级到中国智造。

史赛克预计2023年全球有机销售增长可达7-8.5%。

GE医疗(GE Healthcare)

2022年营业收入(百万美元):18341

同比:+4%

研发费用:1026(占总营收5.6%)

1月30日,GE医疗独立后首次发布年报。2022财年,GE医疗营收183.41亿美元,同比+4%。

受通胀压力和计划投资的影响,调整后息税前净利润-10%。研发费用支出10.26亿美元,同比+26%。

关键业务表现:

影像(占比54%):营收99.85亿美元,+6%。包括CT、MR、分子成像、X射线、女性健康、图像引导疗法、企业成像软件、服务和数字解决方案。

超声(占比19%):营收34.22亿美元,+8%,是GE医疗同比增速最高的细分业务。包括控制器和探头,手持设备术中成像系统可视化软件,服务和数字解决方案。

生命关爱(占比16%):营收29.16亿美元,与2021年持平。包括生命检测、麻醉和呼吸护理、母婴护理和心脏病诊断,以及耗材、服务和数字化解决方案。

药物诊断(占比11%):营收19.58亿美元,同比-3%。包括对比剂和放射性药物,以及加强影像诊断。2022年Q4,收入受到中国手术减少和美国客户库存正常化的影响,也受生产材料通胀压力和产量下降的影响。

GE医疗未在其2022年Q4及全年财务数据中披露区域营收数据。

2023发展趋势:

今年1月4日,GE医疗独立上市,从GE集团拆分出来,成为一家聚焦于医疗行业的公司。

GE医疗总裁兼首席执行官Peter Arduini表示:“受强劲的终端市场需求、定价改善和供应链压力缓解的推动,GE医疗在第四季度和2022年全年实现了强劲的收入增长。收入增长反映了我们在应对交付挑战和改善产品履行方面取得的进展。”

在财报中,GE医疗表示,未来将继续押注精准医疗,继续加大投资创新及跨平台标准化。

中国市场方面,GE医疗表示非常有信心继续加大在国产、创新、合作方面的投入。

并购方面,1月9日,GE医疗达成上市后首次收购,对象是法国医疗技术制造商IMACTIS,旨在诊断到治疗的过程中提供直观的手术规划和连续控制技术,进一步巩固影像业务的市场地位。

此外,GE医疗重申了其2023年全年的预计增幅:有机收入同比增长5%-7%。调整后的息税前利润率在15.0%-15.5%之间。

罗氏诊断 (Roche Diagnostics)

2022年营业收入(百万美元):17730

同比:+3%

诊断研发费用:1957(占总营收11%)

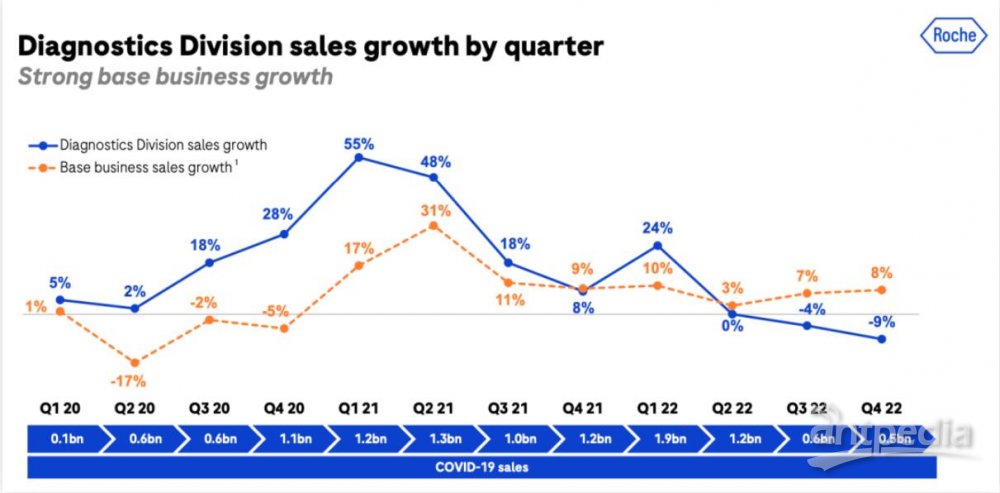

2022年,罗氏诊断业务收入177.3亿瑞士法郎(约195.4亿美元),同比+3%,由于新冠检测业务的大跳水,导致排名下滑2位至第八。

关键业务表现:

中心实验室占比44%,同比+6%,主要得益于免疫分析的驱动。

POC诊断事业部占比20%,同比持续增长17%(去年同期增长同比暴增138%)达36亿瑞士法郎(39.7亿美元),SARS-CoV-2快速抗原测试持续放量。

分子诊断占比19%,同比-15%。PCR检测量显著下滑。

糖尿病管理业务占比9%,同比-2%。血糖检测业务下滑3%。

病理诊断业务占比7%,同比+11%,这在很大程度上要归功于伴随诊断业务。

区域方面:

欧洲、中东、非洲贡献了33%的营收,同比-16%,主要是对 COVID-19 检测的需求减少;

北美市场占比29%,区域增长垫底,同比+13%,靠分子诊断、POC、中心实验室产品拉动;

拉丁美洲占比6%,同比-1%;

亚太地区营收占比32%,同比+23%,中心实验室业务为主要驱动力。

2023发展趋势:

对于罗氏来说,新冠检测红利基本收尾。2022年,罗氏诊断新冠业务营收41亿瑞士法郎,占诊断业务总营收近23%,相比2021年下滑近13%。

今年JPM大会上,罗氏首席财务官 Alan Hippe直言,2023年COVID-19的销售额预计将损失约50亿瑞士法郎(55 亿美元),约占总销售额的8%,且很难弥补。

好的方面是,COVID促进了更多的仪器安装,截至 2022第三季度,罗氏配售了约2000台高通量Cobas 6800/8800仪器,扩大了美国、中国的市场份额。

罗氏并没有放弃新冠赛道,还在尝试更多的可能性进一步释放潜力。去年底,罗氏和辉瑞在美国合作,以帮助确诊患者获得理想的治疗资源和结果。

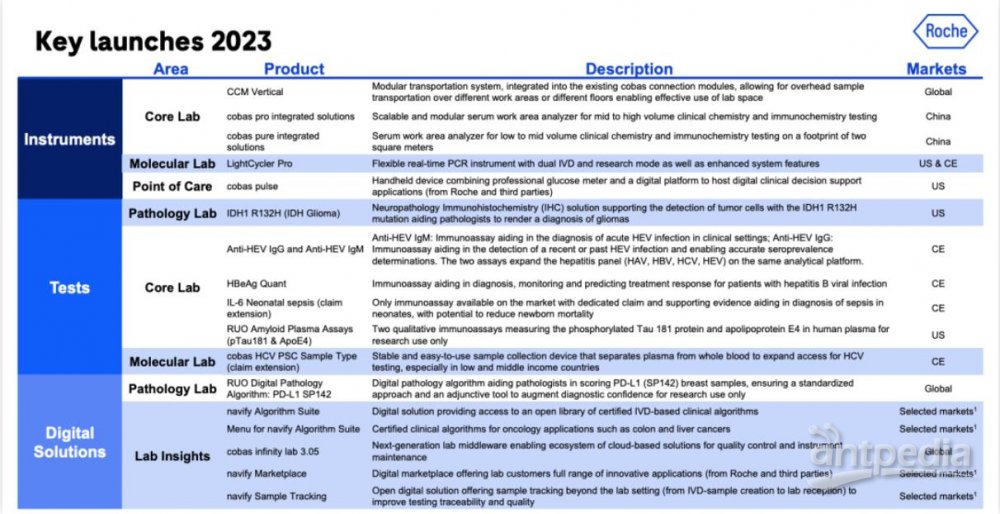

新品方面,

去年春天,罗氏是首批开发猴痘病毒测试的公司之一。11 月,FDA授予罗氏猴痘cobas MPXV检测试剂盒紧急使用授权,用于cobas 6800/8800全自动分子诊断系统。

12 月,Elecsys AD CSF 检测获得 FDA 批准,用于诊断阿尔茨海默氏病患者,适用于cobas 全自动分析仪。

据预测,罗氏 2022 年集团销售额稳定至低个位数增长,诊断部门非新冠业务销售额将稳步增长。

飞利浦 (Philips)

2022年营业收入(百万美元):14701

同比:+2.7%

集团研发费用:2278(占集团总营收11.8%)

*按实时汇率:1欧元=1.0833美元

飞利浦医疗业务(仅考虑诊断治疗和互联关护业务)营收135.71亿欧元,同比+2.7%。

集团(调整后的息税前利润EBITA)13.18亿欧元(同比-35.8%),利润率7.4%(-4.6%)。

主要受到运营和供应挑战,中国营收下滑,呼吸机召回事件,以及俄乌战争影响。

2022年10月新上任的首席执行官Roy Jakobs宣布了“飞利浦基于价值的可持续发展计划”,包括优先考虑患者安全和质量,可靠的供应链(将订单转化为营收)和简化的运营模式。

在最新财报会议上,将患者安全与质量官Steve Baca纳入最新执行管理层,说明了飞利浦对患者安全的重视。

2022年10月,飞利浦曾宣布计划全球裁员4000人;Roy Jakobs表示除此之外,还将于2025年之前在全球范围内再裁员6000人,共计10000人;其中3000人将在2023年根据当地规定流程实施。

关键业务表现:

诊断与治疗业务营收91.68亿欧元,同比+6%。

图像引导治疗的中个位数增长和企业诊断信息学的低个位数增长,被由于特定的电子元件短缺而导致的超声和诊断成像的下降所抵消。

互联关护业务营收44.03亿欧元,同比-4%。

主要由于呼吸机召回事件和供应链影响。

区域方面:

北美占比43%,大中华区占比13%,全球其他区域占比44%。

诊断与治疗业务在成熟市场可比销售增长持平,发展市场出现低个位数的下降,主要由于中国市场营收下滑。

2023发展趋势:

2022年,飞利浦完成了“新老交接”,新任CEO Roy Jakobs表示,2023年将是崭新的开始,在生产力改善、定价改善和其他行动的支持下,业绩将在年内逐步恢复。截止2022年,呼吸机召回已完成90%的生产和80%的发货,对于之后的影响将越来越小。

飞利浦集团70%的营收来自于:图像引导治疗、监护、超声、个人健康。并在这四个业务的细分领域排名全球第一、第二。

未来战略包括,

对于区域市场:量身定制本地化解决方案满足各个市场需求。

大中华区到2024年,90%产品来自于本土的三大创新中心和四大生产基地;医疗信息化将成为差异化竞争优势。

对于业务管线:从以技术为中心的创新研发(技术驱动),调整为以患者和市场为中心的创新研发(商业驱动)。

对于运营模式:

将企业诊断信息业务调整到互联关护旗下;

影像诊断和超声将合并为精准诊断业务(仍然隶属于诊断与治疗旗下);

新的精准诊断负责人和互联关护负责人将在2023年前期宣布;

展望2023年,飞利浦预计可比营收将以低个位数增长,调整后的息税前利润率将达高个位数;到2025年中期利润率将达第双位数,2025年后将升至高双位数(现金流将超过20亿欧元)。

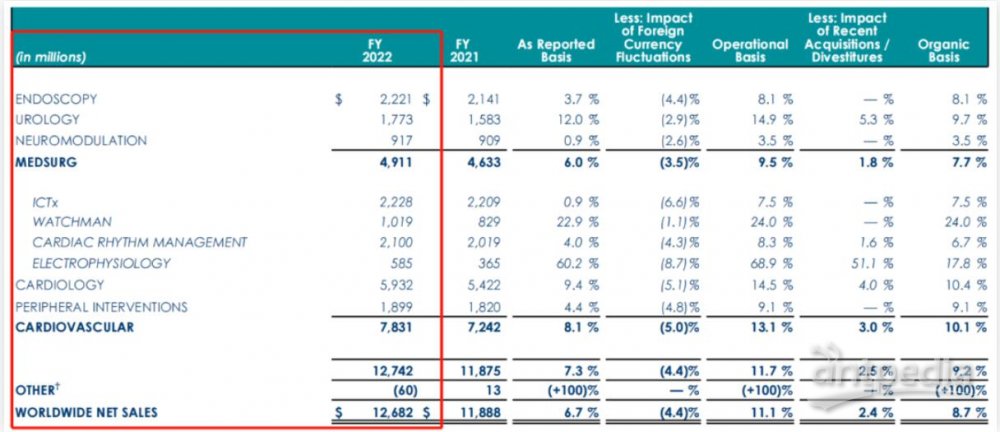

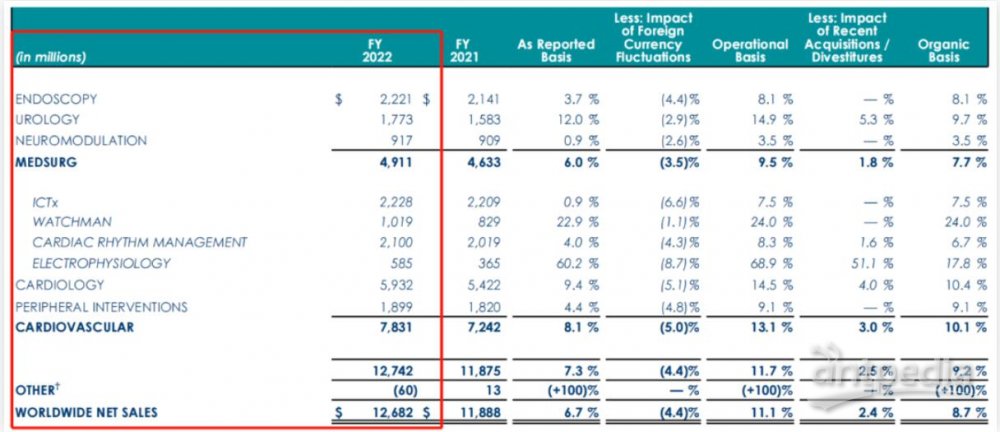

波士顿科学(Boston Scientific)

2022年营业收入(百万美元):12682

同比:+6.7%

研发费用:1204(占总营收9.5%)

2022财年,波士顿科学整体营收126.82亿美元,同比+6.7%;销售业绩略微超出分析师预期。

关键业务表现:

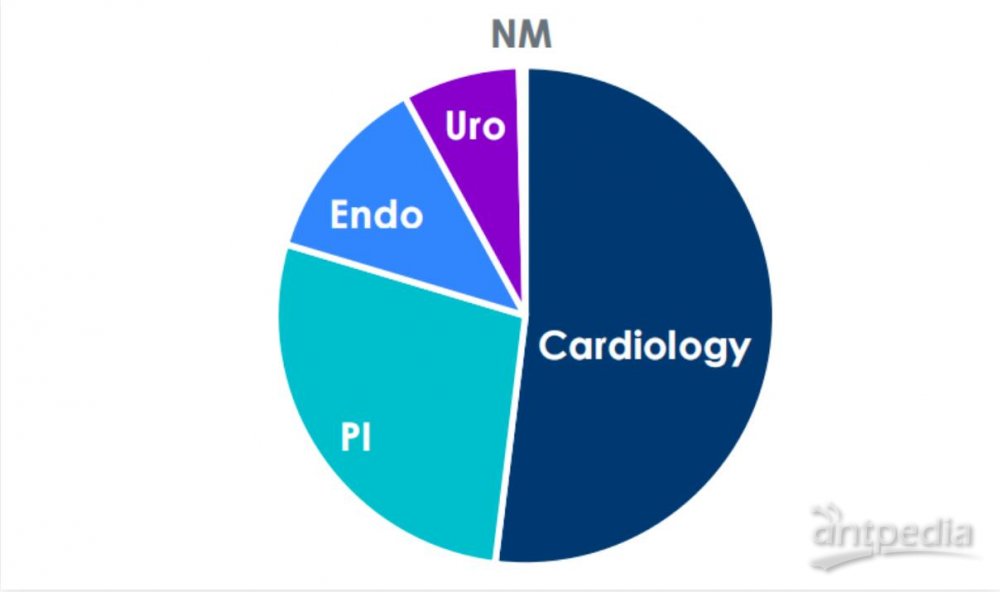

2022年,波士顿科学将核心业务整合为两大板块:心血管和医疗手术。

心血管业务营收78.31亿美元(占比61.5%)同比+8.1%。

其中,外围干预(+4.4%),心脏病学(+9.4%)。

心脏病学是其营收最高的细分领域,也在2022年驱动了整体业绩增长,包含了节律管理、介入心脏病、电生理和左心耳封堵器业务。

其王牌产品Watchman左心耳封堵器贡献了10.19亿美元营收,同比增长22.9%,强劲销售驱动了营收增长,尤其是全新一代左心耳封堵器Watchman FLX。

此外,电生理管线营收同比增长60.2%,主要由于2月完成了对Baylis Medical的收购。

医疗手术业务营收49.11亿美元,同比+6%。

其中,泌尿外科(+12%),内窥镜(+3.7%),神经调节(基本持平)。

区域方面:

美国营收76.32亿美元(+10.6%);

拉丁美洲营收4.69亿美元(+21.6%);

EMEA地区营收25.26亿美元(+0.3%);

亚太营收21.16亿美元(+2.2%);

其中,中国市场营收超过8亿美元(同比增长超过20%)。

2023发展趋势:

产品管线方面,2022年波士顿科学作为心血管头部公司仍然保持了领先优势。

已经完成了Champion-AF头对头研究的入组工作,该研究比较了其Watchman FLX左心房阑尾关闭装置与非维生素K拮抗剂口服抗凝剂对非瓣膜性心房颤动患者的中风预防。

其Agent药物涂层球囊获得了日本政府的批准,用于治疗支架内再狭窄和冠状小血管疾病患者;预计将于2023上半年在日本上市。

战略并购方面,波士顿科学借此保持细分领域领先地位,并快速进入高增长的邻近市场。

10年以来,波士顿科学花费180亿美元左右进行战略并购,其中商业阶段的并购占80%,早期管线并购占20%。

波科10年战略并购

2022Q4,波士顿科学宣布收购Apollo Endosurgery,以扩大其腔内手术组合并进入肥胖症市场。

市场布局方面,

中国是波士顿科学重点关注市场,产品布局包括心血管、外周干预、内窥镜、泌尿外科。

波科中国管线布局

不断扩大在中国的研发、第三方制造,以使投资组合多样化,扩大商业范围。

波士顿科学预计2023年全球销售增长将在5%-7%之间。

2022全球大健康行业基本回归常态化,新冠相关产品的业绩影响已经微乎其微。

各大型医疗企业比如强生、GE医疗、美敦力基本完成了精简拆分,开启“纯”医疗业务比拼。

中国市场上,在一系列政策影响下,各企业此前的商业模式和优势产品已被完全颠覆,需要重塑新的底层逻辑。